Finanzierungsrunde

170+ Startups & KMUs nutzen schon diese Vorlagen und Rechtspakete.

Ein Wandeldarlehen ist eine Art Überbrückungsdarlehen, das Startups mit Liquidität versorgt, bis die nächste Finanzierungsrunde erfolgt. Das bedeutet, dass der Darlehensgeber (Investor) das Wandeldarlehen normalerweise bei der nächsten Finanzierungsrunde in Anteile an der Gesellschaft umwandeln kann.

Bei einer Eigenkapitalfinanzierung nimmt die Gesellschaft Kapital gegen die Ausgabe von neuen Geschäftsanteilen auf. Im Gegensatz hierzu steht die Finanzierung über ein Wandeldarlehen, das erst später in Geschäftsanteile umgewandelt wird.

Schlüsselpunkte

➔ Zwei gängige Wege: Wandeldarlehen oder Eigenkapitalfinanzierung

➔ Wandeldarlehen typischerweise mit 12–36 Monaten Laufzeit (abhängig von Betrag und Risiko)

➔ Beides erfordert in der Regel auch ein Term Sheet & ein Cap Table

Praxisleitfaden

1. Begriffe klären

Starte damit, die beiden Modelle sauber zu unterscheiden und die „Vertragslogik“ zu verstehen.

- Wandeldarlehen: kurzfristiges Darlehen, Umwandlung in Anteile meist bei nächster Eigenkapitalfinanzierung

- Eigenkapitalfinanzierung: Einstieg über Kapitalerhöhung, Investoren erhalten sofort echte Anteile

- Wichtige Dokumente einordnen: Term Sheet, Cap Table & Finanzierungsdokumente

2. Optionen prüfen

Lege fest, welches Modell zu Phase, Tempo und Verhandlungsaufwand passt. Hier kann eine Erstanalyse mit einem Rechtsexperten hilfreich sein.

- Wenn schnell Kapital nötig ist und Unternehmensbewertung vermieden werden soll: typischerweise Wandeldarlehen

- Bei größeren, strukturierten Runden (z. B. Seed/Series A+): regelmäßig Eigenkapitalfinanzierung

- Notar-Frage früh angehen: bei Wandeldarlehen je nach Betrag Beglaubigung oder Beurkundung; bei Equity beurkundungspflichtige Verträge einplanen

3. Dokumente vorbereiten

Sorge dafür, dass die Unterlagen konsistent sind und die Reihenfolge passt.

- Term Sheet ausarbeiten: größtenteils unverbindlich, aber als Leitplanke für Inhalte und Erwartungsmanagement wichtig

- Cap Table modellieren: vor/nach Runde; nicht eigenständig bindend, aber häufig als Anlage Teil der Verträge

- Finanzierungsdokumente aufsetzen: Beteiligungsvereinbarung, Gesellschaftervereinbarung und ggf. neue Satzung als verbindliches Paket

4. Beurkunden & umsetzen

Plane Abschluss und Vollzug so, dass Geldfluss und Formalitäten zusammenpassen.

- Notartermin buchen und Verträge beurkunden lassen; je nach Setup kann ein digitaler Notartermin möglich sein

- Kapitalerhöhung ins Handelsregister eintragen lassen (typischerweise Voraussetzung für den Vollzug)

- Nach Umsetzung fließen die Investmentbeträge gemäß Vereinbarung

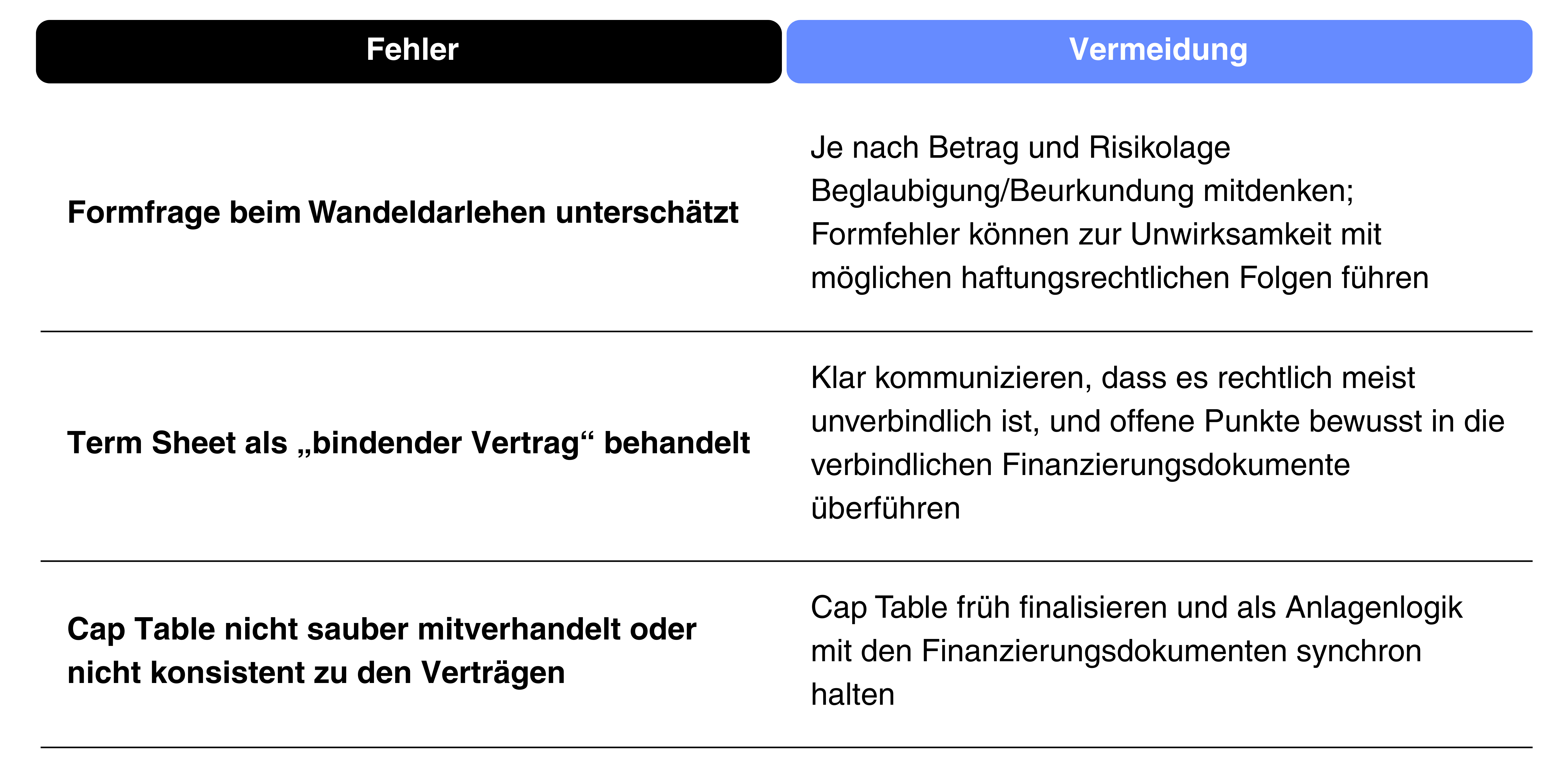

Häufige Fehler

Viele Probleme entstehen durch Timing, Form und inkonsistente Dokumente.

Vorteile mit Velsa

Mit Velsa hast du alles an einem Ort und kannst deine Finanzierungsrunde digital & einfach lösen.

✅ Zugang zu von Anwälten geprüften Vorlagen

✅ Bei Bedarf helfen dir passende Rechtsexperten über eine Erstanalyse

✅ Digitaler & einfacher Prozess ➔ bis zu 50 % weniger Rechtskosten

Weitere Vorlagen & Rechtspakete

Mit Velsa – alles Rechtliche an einem Ort.

Alle Vorlagen & Rechtspakete